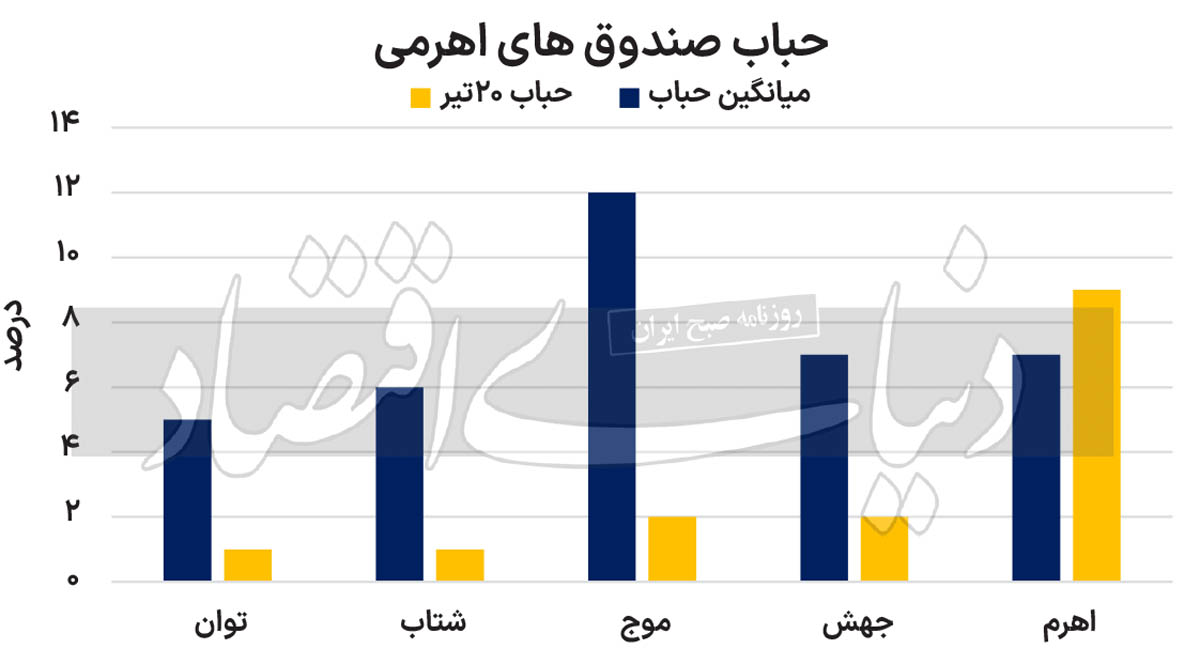

به گزارش صدای بورس،بورس تهران در حالی به پایان هفته نزدیک شد، که حباب صندوقهای اهرمی، به صفر نزدیک شد. این اتفاق بیسابقه در حالی به وقوع پیوست، که وجه نقد این صندوقها نیز به یکچهارم وزن سبد آنها رسیده است. جو منفی ایجادشده در اثر این دو امر، سبب شد شاخص کل طی سه روز متوالی کاهش قابلتوجهی را تجربه کند. به نظر میرسد این موضوع به رشد نرخ سود واحدهای عادی مرتبط باشد. با ورود پول سنگین به این صندوقها، سپرده بانکی اهرمیها افزایش یافت.

شرایط مبهم بازار سرمایه و همچنین کاهش ارزش معاملات سبب شد تا بورس نتواند میزبان خوبی برای سپردههای این صندوقها باشد. شنیدهها حاکی از آن است که واحدهای عادی با نرخ حداقل ۳۶ و حداکثر ۳۹ بهشدت جذاب شدند. به همین دلیل پول زیادی به سمت صندوقها جذاب شد. از آنجا که شرایط بازار سهام چندان مناسب نیست و ارزش معاملات بسیار پایین است، این پول به بازار سهام وارد نشده است. این پول در اوراق با نرخ ۳۲ تا ۳۴سرمایهگذاری شده است که اختلاف ۶درصدی با نرخ واحد عادی دارد. درحالحاضر اگر بازار صعودی نباشد، سرمایهگذاری در صندوق اهرمی مناسب نیست. «دنیای اقتصاد» در این خصوص، به بررسی دیدگاه علی سماعی، مدیر صندوق اهرمی شتاب، پرداخته است.

حواشی صندوقهای اهرمی

علی سماعی، مدیر سرمایهگذاری صندوق شتاب، گفت: از آغاز فعالیت صندوقهای اهرمی، محدودیت دسترسی به اعتبار برای مشتریان خرد همزمان با منفی بودن نرخ بهره حقیقی انتظاری سرمایهگذاران، موجب فاصله گرفتن قیمت معامله واحدهای ممتاز صندوقهای اهرمی از خالص ارزش روز هر واحد شده بود. در چند ماه اخیر افزایش تعداد صندوقها همزمان با افزایش نرخ بهره حقیقی انتظاری، سبب کاهش صرف قیمتی شده است که خریداران به هر واحد این صندوقها میدهند. همچنین افزایش غیرعادی سود واحدهای عادی اکثر صندوقها (بهجز دو صندوق) که هزینه اضافی به دارندگان واحدهای ممتاز تحمیل میکند نیز مزید بر علت شده است.

انتظار میرود صرف یا تخفیف قیمت معامله هر واحد ممتاز به نسبت خالص ارزش روز، تحتتاثیر چشمانداز نرخ بهره حقیقی و میزان دسترسی سرمایهگذاران به اعتبار و همچنین سیاست سازمان بورس در اجازه دادن به افزایش تعداد یا اندازه این صندوقها همگام با نیاز بازار، تغییر کند. همچنین باید توجه کرد با توجه به کاهش شدید ارزش معاملات خرد و نقدشوندگی سهام با کاهش بیسابقه تعداد سرمایهگذاران حقیقی، معاملهگرانی که به دنبال نفع بردن از معامله کوتاهمدت و نوسان قیمت در سهام هستند نیز به صندوقهای اهرمی متمایل شدهاند که این امر نیز بر معاملات و فاصله قیمتی ذکرشده تاثیرگذار بوده و خواهد بود.

با توجه به اقبال شدید و ناگهانی در انتهای هفته گذشته و روز شنبه هفته جاری به بازار سهام، صندوقهای اهرمی عمدتا با ورود جدی پولهای جدید روبهرو بودند که با توجه به کاهش ارزش معاملات سهام، برخی از صندوقها تمام این پولهای ورودی را هنوز نتوانستهاند به سهام تبدیل کنند. همچنین احتمالا برخی از مدیران صندوقها چشمانداز کاملا روشن و مثبتی از بازار با توجه به ابهامهای زیاد ندارند که موجب تردید بیشتر در خرید آنها شده است. البته با توجه به اینکه واحدهای عادی روزانه هزینه بهره برای واحدهای ممتاز دارند، بهتر است این تردید در مورد بازار با تغییر ضریب اهرمی نمود پیدا کند که با توجه به محدودیتهای هر مدیر صندوق میتواند با موانعی نیز همراه باشد. همچنین خرید سهام توسط این صندوقها با توجه به زمان تسویه با کارگزار با ۲ روز تاخیر در وبسایت صندوقها نمایش داده میشود، درحالیکه صدورهای صندوقها در همان روز در داراییهای صندوق نمایش داده میشود. احتمالا در روزهای آتی کمی از مبلغ نقد نمایشدادهشده به بازار با توجه به این تغییر کاسته میشود.

در معاملات روز چهارشنبه کاهش جدی فاصله قیمت معامله واحدهای ممتاز با ارزش خالص روز (به جز در یک صندوق) را شاهد بودیم و احتمالا در هفته آتی نگرانی از کاهش این فاصله قیمت و تاثیر آن بر بازار کمرنگ و بیاثر باشد.

منبع:دنیای اقتصاد

نظر شما